Налоговый вычет позволяет вернуть часть уплаченного НДФЛ (13%) при определенных условиях. Рассмотрим основные виды вычетов и порядок их получения.

Содержание

Виды налоговых вычетов

- Стандартные (на детей, для особых категорий граждан)

- Социальные (обучение, лечение, благотворительность)

- Имущественные (покупка жилья, ипотека)

- Инвестиционные (по операциям с ценными бумагами)

- Профессиональные (для ИП и творческих работников)

Условия получения вычета

Основные требования

- Официальное трудоустройство с уплатой НДФЛ

- Наличие подтверждающих документов

- Соблюдение лимитов по видам вычетов

- Подача декларации 3-НДФЛ в установленные сроки

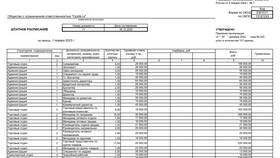

Лимиты по вычетам

| Вид вычета | Максимальная сумма |

| Имущественный | 2 млн рублей (260 тыс. к возврату) |

| Социальный | 120 тыс рублей (15,6 тыс. к возврату) |

| Обучение детей | 50 тыс рублей (6,5 тыс. к возврату) |

Пошаговая процедура возврата

- Сбор необходимых документов (чеки, договоры, справки 2-НДФЛ)

- Заполнение декларации 3-НДФЛ

- Подача документов в налоговую инспекцию

- Ожидание камеральной проверки (до 3 месяцев)

- Получение денег на банковский счет

Способы подачи документов

- Личное посещение налоговой инспекции

- Через личный кабинет на сайте ФНС

- В МФЦ (не во всех регионах)

- Почтой России с описью вложения

Сроки и особенности возврата

- Можно вернуть налог за последние 3 года

- Деньги поступают в течение 1 месяца после проверки

- Работодатель может предоставлять вычет без подачи декларации

- Для некоторых вычетов требуется подтверждение расходов

Возврат 13% от заработной платы - законное право каждого налогоплательщика. Важно правильно оформить документы и соблюсти все требования налогового законодательства.